Séc Là Gì? Những Thông Tin Cần Biết Về Séc

1. Séc Là Gì?

Séc được hiểu là chi phiếu hoặc một văn kiện mệnh lệnh vô điều kiện dưới dạng chứng từ của chủ tài khoản, nhằm ra lệnh cho ngân hàng trích từ tài khoản thanh toán của mình một số tiền nhất định để cho người thụ hưởng.

Trong đó gồm:

– Người lập và ký phát séc là người ký phát

– Ngân hàng là người bị ký phát có nhiệm vụ mở tài khoản thanh toán cho người ký phát có trách nhiệm thanh toán số tiền ghi trên séc theo lệnh của người ký phát.

– Người thụ hưởng là:

+ Người được nhận theo chỉ định của người ký phát

+ Người nhận chuyển nhượng séc theo quy định tại thông tư 22/2015

+ Người cầm giữ séc có ghi trả (cho người cầm giữ)

Ngày nay, Séc đã trở thành một phương thức thanh toán phổ biến trong nội địa của nhiều nước và quốc tế, nó dùng để thanh toán hàng hóa, du lịch, cung cấp lao vụ và về các chi trả phi mậu dịch khác. Séc có giá trị thanh toán tương đương với tiền tệ, tuy nhiên nó cũng có những quy định về nội dung, hình thức nhất định.

2. Séc Có Đặc Điểm Gì?

– Séc có tính thời hạn tức là tờ séc chỉ có giá trị thanh toán và tiền tệ trong một thời gian nhất định. Thời hạn được ghi trên tờ Séc và nó tùy vào phạm vi không gian séc lưu hành và pháp luật các nước quy định.

– Có thể chuyển nhượng séc cho nhiều người liên tiếp bằng các thủ tục ký hậu trong thời hạn của séc.

– Séc được phát hành giống như một mệnh lệnh cho nên ngân hàng bắt buộc phải chấp nhận lệnh này không điều kiện, chỉ trừ trường hợp tờ séc không đủ tính chất pháp lý hoặc trong tài khoản của chủ phát hành séc không đủ tiền.

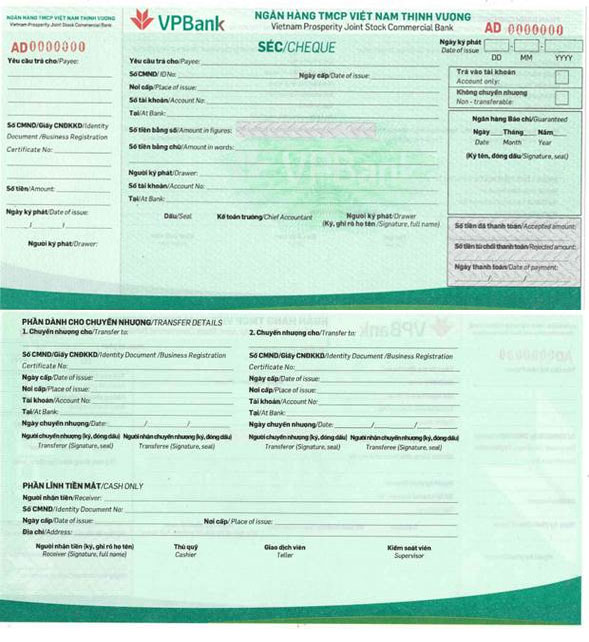

– Một tờ séc chuẩn mực phải ghi đầy đủ các thông tin: Ngày tháng năm lập séc, địa điểm, tên địa chỉ của chủ tài khoản phát hành séc, tài khoản được trích trả, ngân hàng trích trả, địa chỉ của người thụ hưởng tiền, chữ ký của người phát hành. Nếu là tổ chức như công ty, doanh nghiệp thì phải có chữ ký của chủ tài khoản, con dấu của tổ chức hoặc chữ ký của kế toán trưởng của tổ chức đó.

– Séc gồm có 2 mặt: Mặt trước là các thông tin bắt buộc phải điền của tờ séc, mặt sau là thông tin chuyển nhượng.

3. Khi Nào Cần Sử Dụng Séc

Séc được sử dụng trong kinh doanh, thương mại dùng để thanh toán hàng hóa, dịch vụ. Séc được sử dụng khá phổ biến trong các công ty, doanh nghiệp.

4. Những Thông Tin Có Trong Séc

Trên tờ séc hợp pháp sẽ cung cấp đầy đủ các thông tin sau:

– Tiêu đề séc: đây là một thông tin rất quan trọng, nếu không có nó ngân hàng sẽ không thực hiện lệnh của người phát hành séc.

– Ngày tháng năm phát hành séc.

– Địa điểm phát hành séc.

– Ngân hàng phụ trách trả tiền

– Tài khoản của người trả tiền

– Số tiền được ghi bằng số và chữ

– Tên và địa chỉ của người trả tiền

– Tên, chữ ký của người thụ hưởng tờ séc và tài khoản nếu có

– Chữ ký người phát hành séc

Tham khảo một số Mẫu séc ngân hàng dưới đây:

5. Quy Định Về Rút Séc

Để rút tiền mặt từ tờ Séc bạn phải thực hiện theo quy trình sau:

– Bước 1: Cầm theo CMND/CCCD và tờ séc ra hội sở ngân hàng

– Bước 2: Điền thông tin vào tờ giấy mà nhân viên đưa (sẽ được hướng dẫn)

– Bước 3: Nộp phí rút tiền tùy theo số tiền bạn rút trên séc.

Tiền sẽ được chuyển đến người thụ hưởng sau 30 – 45 ngày hoặc ngân hàng sẽ liên hệ qua số điện thoại để bạn đến lấy.

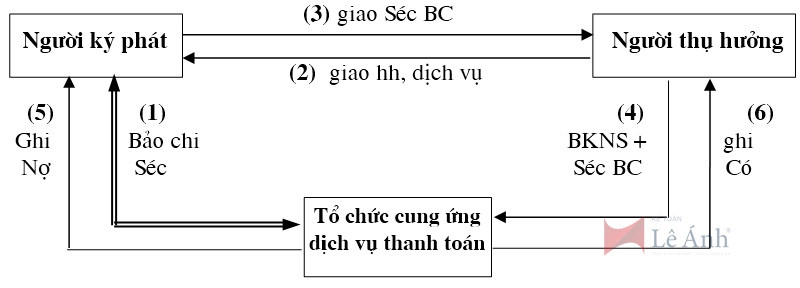

6. Quy Trình Thanh Toán Séc

Quy trình thanh toán Séc

(1). Để có tờ Séc bảo chi đi mua hàng, người mua (người ký phát) phải đến ngân hàng xin bảo chi Séc

(2). Người bán giao hàng hóa, dịch vụ cho người mua.

(3). Người mua giao tờ Séc đã được bảo chi cho người bán.

(4). Người bán lập Bảng kê nộp Séc (BKNS) kèm tờ Séc bảo chi đến tổ chức cung ứng dịch vụ thanh toán phục vụ mình (đồng thời là đơn vị thanh toán) xin thụ hưởng số tiền trên tờ Séc

(5). Sau khi kiểm soát chứng từ và hạch toán, tổ chức cung ứng dịch vụ thanh toán ghi Nợ cho người ký phát Séc

(6). Báo Có cho người thụ hưởng Séc

»»» Khóa Học Kế Toán Tổng Hợp – Học THỰC CHIẾN Cùng Kế Toán Trưởng Trên 15 Năm Kinh Nghiệm

7. Rủi Ro Khi Thanh Toán Bằng Séc

Khi thanh toán bằng séc sẽ gặp một số rủi ro ví dụ như khi người thụ hưởng đến ngân hàng để rút tiền thì số dư tài khoản của người ký phát hành séc không đủ hoặc không còn để chi trả. Trong trường hợp này, để chắc chắn không bị lừa thì bạn cần phải yêu cầu người phát hành séc ký tờ séc bảo chi chứ không phải séc thường. Vì tờ séc bảo chi được ngân hàng đảm bảo sẽ chi trả.

– Ưu điểm khi thanh toán bằng séc:

+ Thủ tục đơn giản, dễ dàng, người mua chủ động trong thanh toán, không cần thực hiện các thủ tục bảo chi hay ký quỹ.

+ Người thụ hưởng séc chủ động rút tiền qua ngân hàng

– Nhược điểm khi thanh toán bằng séc:

+ Người ký phát hành séc sẽ bị phạt trả chậm nếu tài khoản thanh toán tạm thời không đủ tiền

+ Người thụ hưởng phải thực hiện một số thủ tục nhận tiền từ ngân hàng làm lãng phí thời gian.

Xem thêm:

Cách xử lý hóa đơn điện tử viết sai thông tin hàng hóa, dịch vụ

Mẫu số 04/SS-HĐĐT thông báo hóa đơn điện tử có sai sót theo quy định mới nhất