Phương Thức Thanh Toán D/P Là Gì? Quy Trình Thanh Toán D/P

Chứng từ thanh toán D/P là một thuật ngữ trong thanh toán thương mại quốc tế, thuật ngữ này chắc hẳn không còn quá xa lạ với những ai đang làm trong ngành xuất nhập khẩu. D/P được dựa trên một công cụ thường sử dụng trong thương mại quốc tế là hối phiếu.

I. D/P trong thanh toán quốc tế là gì?

1. Phương thức thanh toán D/P là gì?

D/P được viết tắt của cụm từ Documents Against Payment là một phương thức thanh toán trong thương mại quốc tế. Đây là một phương thức thanh toán giao chứng từ khi giao tiền.

Nghĩa là, nhà xuất khẩu sẽ chỉ thị cho ngân hàng xuất trình chỉ giao chứng từ cho nhà nhập khẩu nếu nhà nhập khẩu thanh toán đầy đủ hóa đơn kèm theo hoặc hóa đơn trao đổi. Nói cách khác, nhà nhập khẩu sẽ không nhận được bộ chứng từ cho đến khi thanh toán xong cho ngân hàng.

Xem thêm: Phương thức LC (letter of credit) – thanh toán theo thư tín dụng

2. D/P at sight là gì?

D/P at sight là thanh toán trả tiền ngay. Sau khi nhận được tiền do khách hàng (bên mua) thanh toán, người thanh toán của ngân hàng giao chứng từ cho khách hàng và lấy dấu kí nhận của khách hàng.

3. Ưu nhược điểm khi dùng phương thức thanh toán D/P

Ưu điểm:

– Ưu điểm của phương thức thanh toán này là dễ sử dụng vì nó không yêu cầu hạn mức tín dụng từ ngân hàng. Dễ dàng cho cả người bán và người mua về mặt thủ tục.

– Việc sử dụng phương thức thanh toán này tốn ít chi phí và phí quản lý hơn đáng kể so với các phương thức khác như tín dụng chứng từ.

Nhược điểm:

– Người mua có thể từ chối thanh toán vì bất kỳ lý do gì.

– Nếu mặt hàng được vận chuyển trên một quãng đường dài. Ví dụ, từ Hồng Kông đến Hoa Kỳ, người bán thường rất bất tiện và tốn kém khi phải trả phí vận chuyển trở lại. Điều này buộc người bán phải bán mặt hàng đó với giá chiết khấu cao tại nước đến ban đầu.

– Khác với thư tín dụng, nếu người nhập khẩu từ chối hối phiếu thì ngân hàng của người xuất khẩu sẽ không chịu trách nhiệm thanh toán.

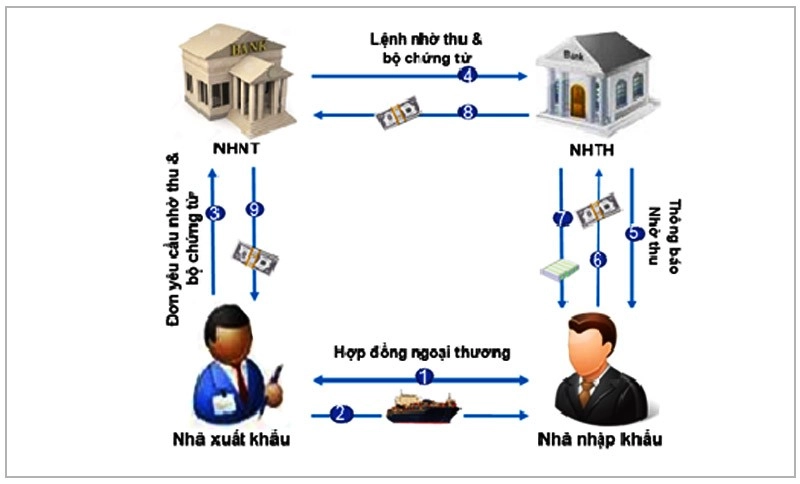

II. Quy trình thanh toán D/P

Quy trình thanh toán D/P trong thương mại quốc tế như sau:

Bước 1: Nhà xuất khẩu liên hệ với ngân hàng xuất khẩu để tiến hành mở tài khoản

Bước 2: Người xuất khẩu gửi hàng hóa và chứng từ cho Freight Forwarder (công ty vận chuyển ).

Bước 3: Người vận chuyển chuyển hàng hóa và nhận vận đơn (B/L) từ carrier (người chuyên chở).

Bước 4: Người vận chuyển gửi bộ chứng từ đến ngân hàng XK.

Bước 5: Ngân hàng XK gửi lại bộ chứng từ cho Ngân hàng NK

Bước 6: Nhà nhập khẩu thực hiện thanh toán cho ngân hàng nhập khẩu và nhận lại bộ chứng từ.

Bước 7: Người nhập khẩu giao bộ chứng từ cho người vận chuyển và nhận hàng hóa về.

Bước 8: Ngân hàng nhập khẩu sẽ tiến hành gửi tiền đến cho ngân hàng xuất khẩu

Bước 9: Ngân hàng xuất khẩu sẽ chuyển tiền vào tài khoản của người xuất khẩu.

Xem thêm:

- Xuất nhập khẩu tiểu ngạch và chính ngạch là gì?

- Phân biệt Vận đơn đã bốc hàng lên tàu và Vận đơn nhận hàng để xếp

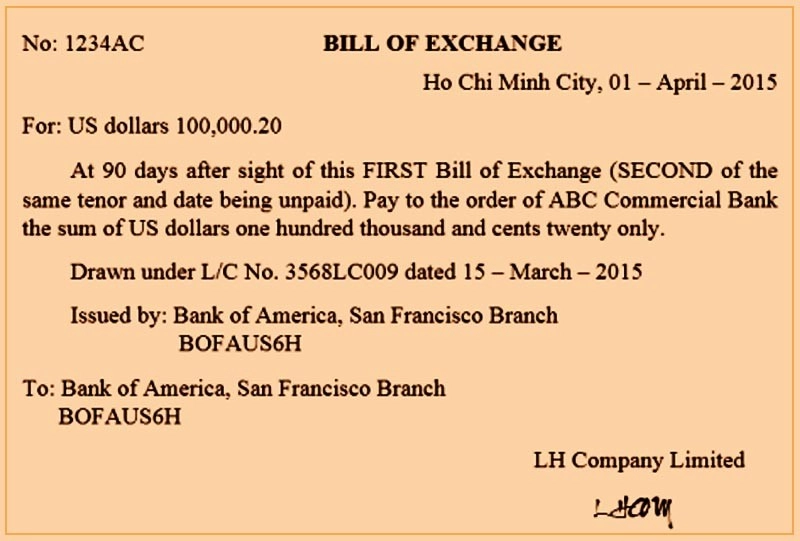

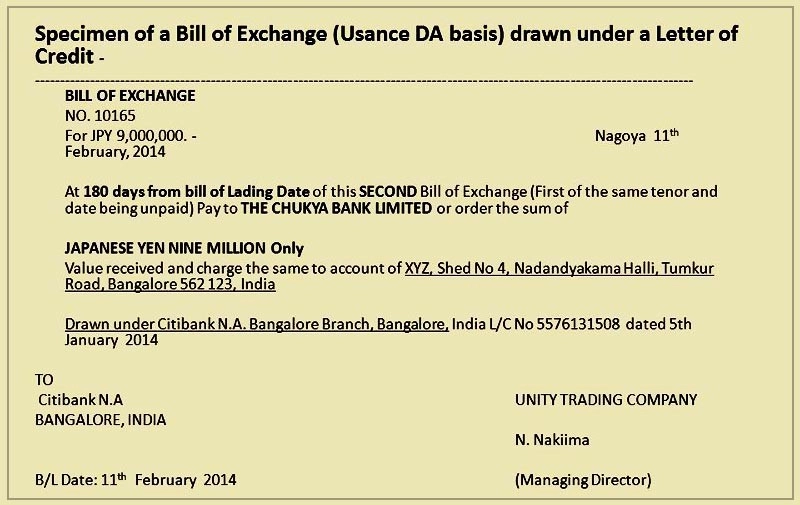

III. Mẫu hối phiếu nhờ thu D/P

IV. Những rủi ro khi sử dụng phương thức thanh toán D/P

Thoạt nhìn, giao dịch D/P có vẻ khá an toàn theo quan điểm của người bán. Tuy nhiên, thực tế có nó lại có những rủi ro sau đây.

– Người mua có thể từ chối thanh toán vì bất kỳ lý do gì.

– Nếu hàng hóa được vận chuyển trên một quãng đường dài thì cước phí thường rất đắt và người nhận hàng sẽ trả số tiền này nếu người mua từ chối nhận hàng. Điều này buộc người bán phải bán món hàng đó với giá cao hơn.

– Không giống như thư tín dụng và cam kết thanh toán, nếu nhà nhập khẩu từ chối hối phiếu, ngân hàng của nhà xuất khẩu không phải trả tiền.

– Nếu chuyển hàng bằng máy bay, người mua thực sự có thể nhận hàng trước khi đến ngân hàng và thanh toán.

V. So sánh D/P và D/A

Trái ngược với D/P thì phương thức thanh toán D/A (Document Against Acceptance) là một hình thức thanh toán khác mà nhà nhập khẩu không phải trả tiền để có được chứng từ sở hữu hàng hóa.

Thay vào đó, họ chỉ cần chứng minh rằng họ đồng ý với số tiền thanh toán, vì vậy họ ký vào hối phiếu kèm theo và gửi lại cho nhà xuất khẩu.

Đối với D/P:

– Người xuất khẩu sẽ chỉ thị cho ngân hàng đại diện của mình giao bộ chứng từ cho người nhập khẩu. Thuật ngữ này còn được gọi là phương thức trao chứng từ trả tiền ngay.

– Chứng từ D/P chỉ có thể được phát hành nếu nhà nhập khẩu thanh toán ngay theo hợp đồng đã ký với nhà xuất khẩu.

Đối với D/A:

– Chứng từ D/A sử dụng hối phiếu có kỳ hạn. Trong trường hợp này, các chứng từ cần thiết để sở hữu hàng hoá sẽ chỉ được ngân hàng thanh toán phát hành sau khi người mua chấp nhận ký phát hối phiếu có kỳ hạn. Bản chất của phương thức này có thể hiểu là hình thức trả chậm hoặc hợp đồng tín dụng.

– Chứng từ D/A chỉ có thể được phát hành nếu bên nhập khẩu chấp nhận hối phiếu kèm theo và tạo ra nghĩa vụ thanh toán vào một ngày xác định trong tương lai.