Cách xử lý hóa đơn điện tử viết sai thời điểm

1. Văn bản pháp luật hướng dẫn

- Nghị định 119/2018/NĐ-CP

- Thông tư 68/2019/TT-BTC

- Nghị định 123/2020/NĐ-CP

2. Cách xử lý hóa đơn điện tử viết sai thời điểm

Trong trường hợp hóa đơn điện tử viết sai thời điểm thì bạn đọc xử lý như sau:

2.1 Đối với hóa đơn điện tử có mã của cơ quan thuế

Trường hợp 1: Hóa đơn điện tử có mã của cơ quan thuế viết sai thời điểm, đã lập, nhưng chưa gửi cho người mua

Bước 1: Người bán thông báo với cơ quan thuế theo Mẫu số 04 của nghị định 123/2020/NĐ-CP về việc hủy hóa đơn điện tử có mã đã lập có sai sót.

Xem thêm: Mẫu số 04/SS-HĐĐT Phụ lục IA thông tư 123/2020/TT-BTC

Bước 2: Người bán lập hóa đơn điện tử mới, ký số, ký điện tử gửi cơ quan thuế để cấp mã hóa đơn mới thay thế hóa đơn đã lập.

Bước 3: Gửi hóa đơn mới cho người mua

Trường hợp 2: Hóa đơn điện tử có mã của cơ quan thuế viết sai thời điểm, đã lập, nhưng đã gửi cho người mua, người mua chưa kê khai thuế.

Bước 1: Người bán và người mua phải lập văn bản thỏa thuận ghi rõ sai sót hoặc thông báo về việc hóa đơn có sai sót (nếu sai sót thuộc trách nhiệm của người bán).

Xem thêm:

Cách xử lý hóa đơn điện tử viết sai thông tin hàng hóa, dịch vụ

Bước 2: Người bán thông báo với cơ quan thuế theo Mẫu số 04 của nghị định 123/NĐ-CP về việc hủy hóa đơn điện tử có mã đã lập có sai sót.

Bước 3: Người bán lập hóa đơn điện tử mới, ký số, ký điện tử gửi cơ quan thuế để cấp mã hóa đơn mới thay thế hóa đơn đã lập.

Bước 4: Gửi hóa đơn mới cho người mua

Trường hợp 3: Hóa đơn điện tử có mã của cơ quan thuế viết sai thời điểm, đã lập, nhưng đã gửi cho người mua, một trong hai bên đã kê khai thuế.

Vì việc viết sai thời điểm không làm ảnh hưởng đến số thuế phải nộp, nên trong trường hợp này cả người bán và người mua không phải làm tờ khai thuế VAT bổ sung.

Người bán tiến hành xử lý như sau:

Bước 1: Người bán và người mua phải lập văn bản thỏa thuận ghi rõ sai sót hoặc thông báo về việc hóa đơn có sai sót (nếu sai sót thuộc trách nhiệm của người bán).

Bước 2: Người bán thông báo với cơ quan thuế theo Mẫu số 04 của nghị định 123/NĐ-CP về việc hủy hóa đơn điện tử có mã đã lập có sai sót.

Bước 3: Người bán lập hóa đơn điện tử điều chỉnh, ký số, ký điện tử gửi cơ quan thuế để cấp mã hóa đơn điều chỉnh.

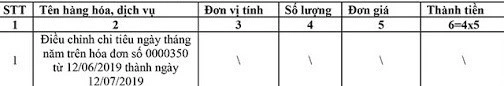

Trên hóa đơn điều chỉnh ghi rõ nội dung “Điều chỉnh chỉ tiêu ngày tháng năm của hóa đơn số … ngày … tháng … năm…từ ngày tháng năm thành ngày tháng năm” như mẫu dưới đây:

Bước 4: Gửi hóa đơn điều chỉnh cho người mua

Bước 5: Người bán và người mua lưu lại biên bản điều chỉnh để phục vụ giải trình về sau.

2.2 Đối với hóa đơn điện tử không có mã của cơ quan thuế

Trường hợp 1: Hóa đơn điện tử không có mã của cơ quan thuế viết sai thời điểm, đã lập, nhưng chưa gửi cho người mua

Bước 1: Người bán thông báo với cơ quan thuế theo Mẫu số 04 của nghị định 123/NĐ-CP về việc hủy hóa đơn điện tử đã lập có sai sót.

Xem thêm: Mẫu số 04/SS-HĐĐT Phụ lục IA thông tư 123/2020/TT-BTC

Bước 2: Người bán lập hóa đơn điện tử mới, ký số, ký điện tử hóa đơn mới thay thế hóa đơn đã lập.

Bước 3: Gửi hóa đơn mới cho người mua

Trường hợp 2: Hóa đơn điện tử không có mã của cơ quan thuế viết sai thời điểm, đã lập, nhưng đã gửi cho người mua, người mua chưa kê khai thuế.

Bước 1: Người bán và người mua phải lập văn bản thỏa thuận ghi rõ sai sót hoặc thông báo về việc hóa đơn có sai sót (nếu sai sót thuộc trách nhiệm của người bán).

Xem thêm:

Mẫu Biên Bản Điều Chỉnh Hóa Đơn Viết Sai

Mẫu biên bản điều chỉnh hóa đơn điện tử MỚI NHẤT

Bước 2: Người bán thông báo với cơ quan thuế theo Mẫu số 04 của nghị định 123/NĐ-CP về việc hủy hóa đơn điện tử không có mã đã lập có sai sót.

Bước 3: Người bán lập hóa đơn điện tử mới thay thế hóa đơn đã lập.

Bước 4: Gửi hóa đơn mới cho người mua

Trường hợp 3: Hóa đơn điện tử không có mã của cơ quan thuế viết sai thời điểm, đã lập, nhưng đã gửi cho người mua, một trong hai bên đã kê khai thuế.

Vì việc viết sai thời điểm không làm ảnh hưởng đến số thuế phải nộp, nên trong trường hợp này cả người bán và người mua không phải làm tờ khai thuế VAT bổ sung.

Người bán tiến hành xử lý như sau:

Bước 1: Người bán và người mua phải lập văn bản thỏa thuận ghi rõ sai sót hoặc thông báo về việc hóa đơn có sai sót (nếu sai sót thuộc trách nhiệm của người bán).

Bước 2: Người bán thông báo với cơ quan thuế theo Mẫu số 04 của nghị định 123/NĐ-CP về việc hủy hóa đơn điện tử không có mã đã lập có sai sót.

Bước 3: Người bán lập hóa đơn điện tử điều chỉnh hóa đơn đã lập.

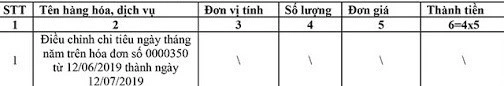

Trên hóa đơn điều chỉnh ghi rõ nội dung “Điều chỉnh chỉ tiêu ngày tháng năm của hóa đơn số … ngày … tháng … năm…từ ngày tháng năm thành ngày tháng năm” như mẫu dưới đây:

Bước 4: Gửi hóa đơn điều chỉnh cho người mua

Bước 5: Người bán và người mua lưu lại biên bản điều chỉnh để phục vụ giải trình về sau.

3. Mức phạt hóa đơn điện tử viết sai thời điểm

Theo Điều 24 của Nghị định số 125/2020/NĐ-CP, ban hành ngày 19/10/2020, việc lập hóa đơn điện tử sai thời điểm sẽ bị xử phạt như sau:

3.1 Phạt cảnh cáo

Mức phạt cảnh cáo được áp dụng với các trường hợp:

- Lập hóa đơn điện tử không đúng thời điểm nhưng không dẫn đến chậm thực hiện nghĩa vụ thuế và có tình tiết giảm nhẹ.

- Lập sai loại hóa đơn, đã giao cho người mua hoặc đã kê khai thuế. Theo đó, khi phát hiện lỗi sai này, bên bán và bên mua cần phải lập lại loại hóa đơn đúng theo quy định trước khi cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra tại trụ sở người nộp thuế và không ảnh hưởng đến việc xác định nghĩa vụ thuế.

3.2. Phạt tiền từ 3.000.000 – 5.000.000 đồng

Mức phạt tiền từ 3.000.000 – 5.000.000 đồng đối với hành vi lập hóa đơn điện tử không đúng thời điểm nhưng không dẫn đến chậm thực hiện nghĩa vụ thuế, trừ trường hợp quy định ở mức phạt cảnh cáo.

3.3. Phạt tiền từ 4.000.000 – 8.000.000 đồng

Mức phạt tiền từ 4.000.000 – 8.000.000 đồng được áp dụng đối với trường hợp:

– Lập hóa đơn điện tử không đúng thời điểm theo quy định của pháp luật về hóa đơn bán hàng hóa, cung ứng dịch vụ, trừ trường hợp ở 2 mức phạt trên (phạt cảnh cáo và từ mức 3-5 triệu đồng).

– Lập HĐĐT khi chưa có thông báo chấp thuận của cơ quan thuế hoặc lập trước ngày cơ quan thuế chấp nhận việc sử dụng HĐĐT có mã hoặc không có mã của cơ quan thuế.

– Lập hóa HĐĐT bán hàng hóa, dịch vụ trong thời gian DN tạm ngừng hoạt động kinh doanh, trừ trường hợp lập HĐĐT giao cho khách hàng để thực hiện các hợp đồng đã ký trước ngày thông báo tạm ngừng kinh doanh.

– Lập HĐĐT từ máy tính tiền không có kết nối, chuyển dữ liệu điện tử với cơ quan thuế.

Ngoài ra các mức phạt trên, tại Nghị định 125/2020/NĐ-CP, Chính phủ còn quy định phạt tiền từ 10.000.000 – 20.000.000 đồng đối với các hành vi không lập hóa đơn khi bán hàng hóa, cung cấp dịch vụ cho bên mua theo quy định.

4. Hóa đơn xuất sai thời điểm có được khấu trừ thuế giá trị gia tăng?

Theo Công văn 74116/CT-TTHT ngày 2/12/2016 của Cục Thuế TP. Hà Nội:

“- Trường hợp Công ty cung cấp dịch vụ cho khách hàng, việc cung ứng dịch vụ đã hoàn thành từ năm 2014 nhưng khi hoàn thành dịch vụ Công ty không lập hóa đơn mà lập vào năm 2015 cùng doanh thu dịch vụ năm 2015 là không đúng quy định.

⇒ Công ty bị xử phạt vi phạm hành chính trong lĩnh vực thuế, bị xử phạt vi phạm lập hóa đơn không đúng thời điểm theo quy định tại Thông tư số 10/2014/TT-BTC.

⇒ Công ty được khai bổ sung hồ sơ khai thuế vào kỳ khai thuế hoàn thành cung cấp dịch vụ năm 2014 nhưng phải trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.

– Đối với bên mua hàng hóa dịch vụ, nếu việc mua hàng hóa, dịch vụ đúng thực tế, có đầy đủ hóa đơn, chứng từ và đáp ứng điều kiện quy định tại Khoản 8 Điều 14 Thông tư 219/2013/TT-BTC nêu trên thì được khấu trừ thuế GTGT đầu vào theo quy định.

Trong quá trình thực hiện nếu còn vướng mắc, đề nghị Công ty liên hệ với Phòng Kiểm tra thuế số 4 để được hướng dẫn cụ thể.

Cục thuế TP Hà Nội trả lời để Công ty được biết và thực hiện./.”

……………………………………………………………………………………

Theo Công văn 2104/TCT-KK ngày 06/06/2014 của Tổng cục thuế gửi Cục thuế Tỉnh Hà Nội:

“Căn cứ hướng dẫn nêu trên, trường hợp Ban quản lý dự án Xây dựng phòng thí nghiệm Dioxin mua hàng hóa từ các nhà cung cấp (trang thiết bị, vật tư sử dụng để nghiên cứu). Tuy nhiên, do nguyên nhân khách quan làm chậm thanh toán tiền hàng dẫn đến nhà cung cấp không xuất hóa đơn GTGT khi giao hàng/thanh lý hợp đồng thì Ban quản lý được kê khai, hoàn thuế đối với những hóa đơn GTGT hàng hóa mua vào do người bán lập sai thời điểm nếu các hóa đơn này có đủ điều kiện khấu trừ theo quy định.

⇒ Các đơn vị cung cấp hàng hóa cho Ban quản lý dự án bị xử phạt về hành vi sử dụng hóa đơn.

Đề nghị Cục Thuế thành phố Hà Nội phối hợp, chỉ đạo các đơn vị có liên quan về việc xuất hóa đơn chưa đúng quy định nêu trên để xử phạt.

…………………………………………………………………………………

Công văn 76600/CT-TTHT NGÀY 19/11/2018 của Cục thuế TP Hà Nội:

“- Trường hợp Công ty mua hàng hóa, dịch vụ mà bên bán lập hóa đơn không đúng thời điểm quy định tại Điểm a Khoản 2 Điều 16 Thông tư số 39/2014/TT-BTC ngày 31/3/2014 của Bộ Tài chính, nếu việc mua hàng hóa, dịch vụ đúng thực tế, có đầy đủ hóa đơn, chứng từ và đáp ứng điều kiện quy định tại Điều 15 Thông tư 219/2013/TT-BTC (đã được sửa đổi, bổ sung theo Thông tư số 119/2014/TT-BTC ngày 25/8/2014, Thông tư số 151/2014/TT-BTC ngày 10/10/2014, Thông tư số 26/2015/TT-BTC ngày 27/02/2015 của Bộ Tài chính, Thông tư số 173/2016/TT-BTC ngày 28/10/2016 của Bộ Tài chính), đồng thời các hóa đơn GTGT này đã được bên bán kê khai, nộp thuế đầy đủ, số tiền thuế GTGT tại các hóa đơn GTGT nêu trên là thuế GTGT đầu vào của hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế của Công ty thì Công ty được khấu trừ thuế GTGT đầu vào theo quy định.

– Trường hợp qua xác minh nếu cơ quan thuế phát hiện Công ty không đáp ứng đủ các điều kiện nêu trên thì Công ty không được kê khai, khấu trừ thuế GTGT đầu vào của các hóa đơn này.

– Trường hợp sau khi hết hạn nộp hồ sơ khai thuế theo quy định, đơn vị phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai sót thì được khai bổ sung hồ sơ khai thuế. Hồ sơ khai thuế bổ sung được nộp cho cơ quan thuế vào bất cứ ngày làm việc nào, không phụ thuộc vào thời hạn nộp hồ sơ khai thuế của lần tiếp theo, nhưng phải trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.”

5. Hóa đơn sai thời điểm có được tính vào chi phí của DN?

Theo Công văn 2731/TCT-CS ngày 20/6/2016 của Tổng cục thuế gửi Cục thuế Tỉnh Hà Nam:

“Căn cứ hướng dẫn nêu trên, trường hợp Công ty TNHH KMW Việt Nam mua nguyên vật liệu chính của nhà cung cấp trong tháng 1/2016 để phục vụ sản xuất kinh doanh nhưng nhà cung cấp không lập hóa đơn khi giao nguyên vật liệu trong tháng 01/2016 mà tập hóa đơn vào tháng 02/2016.

⇒ Công ty có các hồ sơ, tài liệu: báo giá, hợp đồng kinh tế và biên bản bàn giao trong tháng 1/2016 thì đề nghị Cục Thuế tỉnh Hà Nam kiểm tra thực tế việc mua bán hàng hóa của Công ty để có cơ sở hướng dẫn Công ty tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN đối với số hóa đơn nêu trên nếu đáp ứng các điều kiện theo quy định và phối hợp với cơ quan thuế quản lý nhà cung cấp để xử phạt vi phạm hành chính đối với hành vi lập hóa đơn không đúng thời điểm.

Tổng cục Thuế trả lời Cục Thuế tỉnh Hà Nam biết.”

Kết luận:

Bên mua sẽ được tính vào chi phí của doanh nghiệp và khấu trừ thuế VAT đầu vào của hóa đơn viết sai thời điểm nếu thỏa mãn đồng thời các điều kiện:

- Bên bán kê khai, nộp thuế đầy đủ.

- Thuế VAT của hóa đơn đầu vào là thuế VAT của hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế của bên mua.

- Việc mua bán là đúng thực tế, có hóa đơn, chứng từ đầy đủ, hợp pháp.

Bên bán sẽ bị phạt về lỗi xuất hóa đơn sai thời điểm (Theo nội dung trên).